听说过MRO吗?这个看似陌生的缩写词,正在成为跨境电商的新宠。

工业品跨境电商正成为继鞋服、耳机、玩具等消费品之后的新风口。螺钉、紧固件、密封圈、测量仪、安全面罩这些工业品,在亚马逊等平台的销量正持续攀升。而MRO(维护、维修和运营)工业品,更是这股浪潮中的佼佼者。

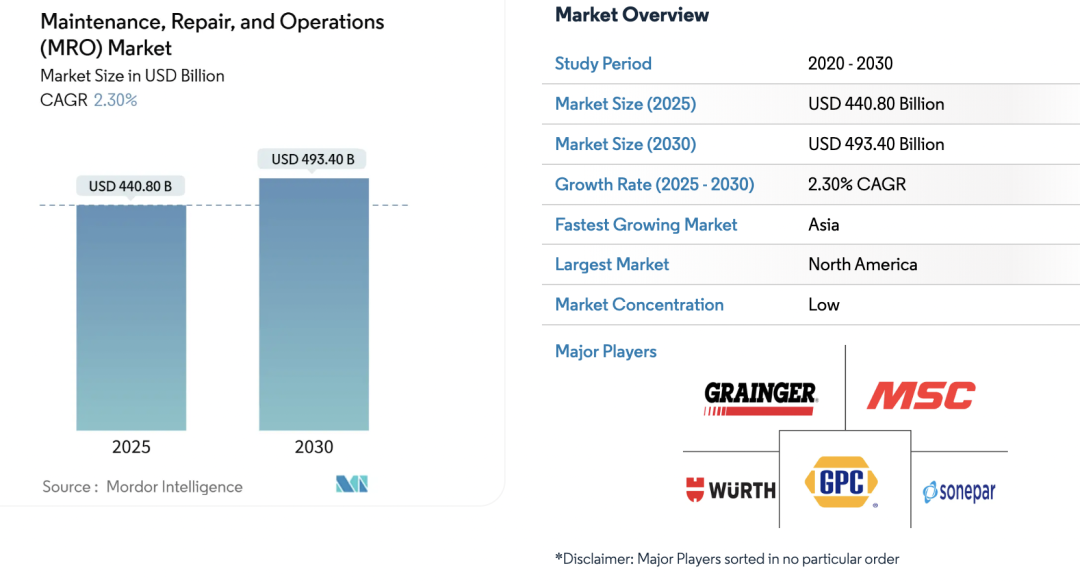

这个市场有多大?数据显示,2025年全球MRO市场规模预计约 4,408 亿美元,到 2030 年将增长至 4,934 亿美元。

其中,北美C端DIY市场约477亿美元,年增长率达5.2%。虽然整体增速不高,但C端市场,特别是个人DIY用户这一块,正展现出惊人的活力。

作为"世界工厂"的中国,制造了全球29%的工业品,拥有220多种产量位居全球第一的工业产品。但说实话,我们在海外培育出的知名工业品牌却寥寥无几。相比之下,3M、霍尼韦尔这些国际巨头早已占据了消费者心智。

不过,好消息是,随着全球B2B电商规模的扩大+采购数字化的兴起,MRO工业品的线上化已成为不可逆转的趋势。越来越多的中国工业品企业开始通过亚马逊企业购等平台,砍掉中间环节,直达终端客户,不仅降低了交易成本,更为品牌培育创造了条件。

那么,这个市场到底有多大?适合什么样的企业入局?成功的商业模式又是什么?今天的内容,我们将深入探讨MRO行业C端DIY人群的结构性市场机会,分析这一市场是否能容纳50亿规模的企业,探索适合不同企业类型的商业模式,并通过YesWelder、VEVOR和Fanttik三个成功案例,揭示中国工业品企业在全球市场的增长路径。

YesWelder:从代工厂到北美DIY领军品牌

VEVOR:全品类“工具杂货铺”的全球化路径(供应链整合)

Fanttik:场景化工具的社媒新势力 (多场景覆盖)

让我们一起来探索如何把握DIY人群崛起的趋势,深入理解用户需求,构建差异化竞争优势,抓住MRO行业的结构性机会。

01.

MRO企业的机会是什么?

这个机会能否支撑MRO企业做到50亿?

▍MRO是什么?

MRO 是 Maintenance(维护)、Repair(维修)和 Operations(运营)的缩写,指企业在日常运营过程中所需的非生产性物料及相关服务,其核心功能是保障生产设施、设备及工作流程的持续运转。

想要直观理解MRO是什么?让我们以一家服装企业为例:

当服装厂采购面料时,这些面料直接用于生产服装,所以它们不属于MRO,而是生产原料。

MRO指的是"原料"之外的"非生产性物资和服务",包括企业日常运营所需的各种辅料、工具和服务。

与直接用于成品制造的生产性物料不同,MRO 产品具有规格繁杂、批量小、非计划性等特点,涵盖从手动工具、电气设备到安全防护用品、工业辅料等数万 SKU。

根据 Mordor Intelligence 数据,2025 年全球 MRO 市场规模预计约 4,408 亿美元,到 2030 年将增长至 4,934 亿美元,CAGR 仅 2.3%。北美:2025 年 MRO 市场约 1,550 亿美元,CAGR 仅 2.8%。

这意味着 MRO 属于典型的“基建型”行业,市场规模庞大但增长趋缓。

▍MRO行业的市场分层

MRO产品的市场定位至关重要。以劳保鞋为例,如果将其当作普通鞋履销售会很困难,但定位为MRO产品并针对特定人群销售,则能获得显著成效。

BRUNTWORKWEAR 工装靴的成功,就是在于对用户群精准的刻画,不是把工人当做一个模糊的概念,而是针对每个工种都推出相应的产品,,精细化用户运营,解决用户的具体需求。

为了分析这个4,000多亿规模的行业,我们采用“消费赋能分析框架”,将市场划分为B2B与B2C两大板块,并进一步将C端拆解为四大细分场景。

首先,整个MRO市场可分为两大板块:

B端市场占64.5%,主要面向企业级服务;

C端市场占35.5%。

C端市场又细分为四类用户:个人DIY用户(占比最高,达61.8%)、小微企业员工、专业维修爱好者和应急采购用户。

个人DIY用户主要出于兴趣爱好或自用需求购买工具;小微企业员工为公司临时需求采购;专业维修爱好者以个人形式提供专业服务;应急采购用户则是因突发事件而购买。

数据显示,B端市场全球规模约3200亿美金,增长率2%,北美市场约1,000亿美金,增长率2.5%。

C端市场全球规模约1,208亿美金,增长率3.2%,北美市场约550亿美金,增长率3.5%。

值得注意的是,北美C端MRO市场在整个行业中增速最快。

虽然MRO行业整体增速不高,但评估市场机会不能只看增长率,还要考虑供需差。即使在增长缓慢的市场中,如果供需差距大,仍然存在巨大的结构性机会。

▍MRO行业竞争格局分析:巨头留下的市场空白

分析MRO行业的结构性机会,除了看规模和增速,更要深入了解竞争格局,看巨头企业是否给新玩家留下了市场空间。

在这个全球4,400亿美元的市场中,巨头们的布局和战略重点值得我们关注。

1. 传统MRO企业的四大类型

按照价值链位置和产品服务范围,MRO企业可分为四类:

1)产品提供商(2,950亿美元,占66.9%)

介绍:主要从事MRO产品的生产或销售的企业

专业制造商(如Stanley Black & Decker及其旗下面向个人用户的DeWalt)

批发分销商(如Grainger,拥有150万种产品目录,为B端企业提供集中采购服务)

传统零售商(如ACE Hardware,通过零售渠道向B端和C端提供产品)。

2)服务提供商(750亿美元,占17%)

介绍:主要提供与MRO相关的服务而非产品的企业

维修服务商(如ABB Service)、技术服务商、管理服务商;

3)集成解决方案集成提供商(480亿美元,占10.9%)

介绍:结合产品和服务提供综合MRO解决方案的企业

垂直整合企业(同时提供产品制造和服务);

设备管理企业(200亿美元,提供全面的设备运营和维护管理)。

4)MRO供应链服务商

集成供应链服务商;

MRO技术平台。

2. 全球MRO市场前20大品牌分析

全球MRO行业巨头规模惊人,排名第一的企业年销售额达290亿美元,排名第二十的也有37亿美元。这些企业中:

批发分销商:11家,占55%,平均销售额130亿美元;

专业制造商:4家,占20%,平均销售额95亿美元;

垂直整合企业:2家,平均销售额130亿美元;

集成服务商:1家,销售额220亿美元;

设备管理企业:1家,销售额100亿美元。

值得注意的是,这些企业普遍历史悠久,大多成立于1980年前,甚至有百年历史的企业,且全部都是从B2B业务起家。

3. MRO企业B2B与B2C业务比例分析

MRO行业起源于医院、机场等B端客户的维修需求,因此行业巨头的业务结构呈现明显的B端倾向:

全球前20MRO企业均为ToB起家(100%);

平均ToB业务占比85%,ToC业务仅占15%;

工具制造商的ToC业务占比相对较高(30%-40%);

其他类型企业的ToC业务占比普遍低于10%;

历史趋势显示,1980年前ToC业务占比不足5%,目前已增长到15%-20%。

4. C端市场的巨大供需差距

这里出现了一个关键的结构性机会:整个MRO市场中,C端需求占比为35.5%,但主流品牌的C端业务占比仅为15%,存在约20%的供需差距。

具体到北美市场:

北美MRO总市场:1,550亿美元

C端市场:550亿美元(其中DIY人群约430亿美元)

C端供需差距:310-370亿美元

未被主流MRO品牌覆盖的C端比例:56%-67%

这一巨大的供需差距,正是新兴品牌的市场机会所在。传统巨头专注B端业务,而C端市场,特别是DIY用户群体的需求,很大程度上未被满足,为新玩家提供了广阔的发展空间。

▍C端细分市场分析:DIY用户的结构性机会

1. C端各细分市场的供需差距

分析C端各细分市场的供需差距,我们发现:

应急采购用户:供需差距比80%-85%,未被覆盖市场规模32-34亿美元

小微企业员工:供需差距比70%-75%,未被覆盖市场规模70-82.5亿美元

专业维修爱好者:供需差距比60%-65%,未被覆盖市场规模36-39亿美元

个人DIY用户:供需差距比50%-56%,未被覆盖市场规模170-190亿美元

值得注意的是,虽然DIY用户的供需差距比例相对较低,但其未被覆盖的市场规模绝对值最大,接近190亿美元。这表明我们不能仅看差距比例,还要关注市场规模的绝对值。

2. 为何巨头忽视这些细分市场?

各细分市场未被巨头覆盖的原因各不相同:

1)应急采购用户:需求突发性强、不可预测,要求30分钟内送达,这在美国市场难以实现。MRO产品SKU多、长尾需求特性与即时配送模式相矛盾,需要大量本地库存和高效的最后一公里配送。

2)小微企业员工:需求多样化、小批量、价格敏感,需要本地批发市场或B2B平台。这一市场相对还有一些企业在服务。

3)专业维修爱好者:需求专业度高但采购量小,形成了"高专业度、低订单量"的矛盾。巨头不愿为300块钱的订单提供与300万订单相同的专业服务和供应链支持。

4)DIY用户:需求可预测性高,受社交媒体影响大,注重产品应用性和价格,线上购买占比超52%。这一市场虽然规模大(340亿美元),但分散在众多细分场景中,巨头难以全面覆盖。

3. 价值链整合度与专业程度矩阵分析

从价值链整合度(产品从生产到交付的全链条控制能力)和专业程度(产品服务对场景的适配性)两个维度分析,消费级DIY品牌具有明显优势:

专业化程度要求低(用户多为业余爱好者);

价值链整合度简单(可通过线上渠道直接触达终端用户);

无需复杂的分销渠道和解决方案。

相比之下,专业工具制造商(如Stanley)虽然价值链简单但专业度要求高;工业级MRO供应商和商业级MRO分销商则价值链整合度高,对企业能力要求更高。

4. DIY市场的结构性机会总结

DIY人群市场之所以成为结构性机会,主要基于三点:

1)需求侧:市场规模大(北美340亿美元,占C端60%以上),增长动能来自家庭维修需求和手工文化普及,特别是后疫情时代。

2)供给侧:目前市场以白牌产品为主,消费者对产品质量和售后担忧,而专业品牌价格过高(同类工具三倍价格),超出普通家庭预算。

3)竞争格局:在价值链整合度和专业程度矩阵中,消费级DIY品牌处于最有利位置,适合新兴企业进入。

5. 传统巨头为何忽视DIY市场?

传统MRO巨头忽视DIY市场并非因为看不到或做不了,而是因为:

1)B2B基因:MRO行业起源于工厂、机场、医院等企业级需求,传统巨头的产品设计、价格体系和服务模式都围绕大客户构建。

2)价格体系不匹配:传统MRO企业采用"工业级成本+批量折扣"的定价策略,产品价格普遍高于消费级产品。

3)产品设计偏差:强调高耐用性和复杂场景适配性(如"三防"功能),牺牲了DIY用户更看重的易用性和轻量化。

4)营销服务不适配:营销全部面向企业级推广,售后以企业合同为主,1V1销售模式难以服务分散的个人用户。

这种供需错配创造了一个低竞争度的蓝海市场,这一结构性机会窗口预计将持续3-7年,为新兴品牌提供了在细分场景深耕的绝佳机会。

▍市场容量:能否容纳50亿规模企业?

从市场规模看,这一机会完全能容纳多个50亿规模的企业:

2025年全球MRO市场规模约4,480亿美元;

北美C端市场约550亿美元,其中DIY人群市场约340-350亿美元;

一个50亿人民币(约7亿美元)规模的企业仅需占据北美DIY市场的2%-3%;

考虑到58%的销售来自线上渠道,线上市场空间约170亿美元;

目前市场领先者如VEVOR的销售额约20亿美元,不到市场份额的10%。

因此,这一结构性机会不仅存在,而且足够大,能够支撑多个企业成长为50亿规模。

接下来的关键问题是:在这一机会下,什么样的商业模式最适合增长到50亿规模?适合哪些类型的企业?

02.

什么商业模式可以增长到50亿?

适合什么类型的跨境企业?

结构性机会是长期存在的,不依赖于任何特定企业的特色。任何新企业进入市场都可以利用这一机会,但关键在于选择合适的商业模式。

如果对结构性机会研究不透彻,选择了不适合的商业模式,很难取得成功,接下来让我们来分析DIY市场中适合的商业模式。

▍MRO行业DIY市场的两大商业模式

通过对成功案例的研究,我们发现有两种主要商业模式在MRO行业的DIY市场取得了成功:

1. 供应链转型模式(以YesWelder为例)

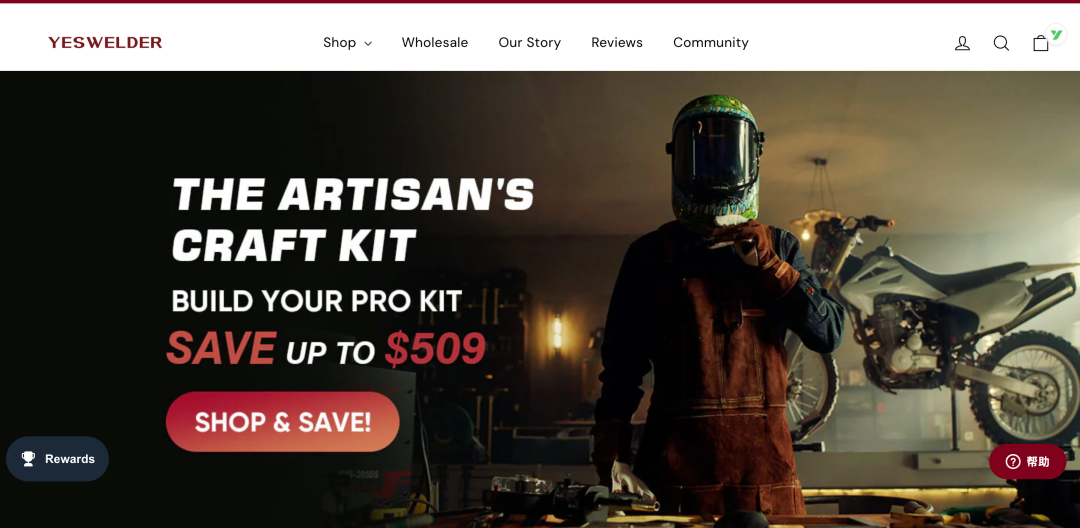

YesWelder原本是一家成立于2006年的电焊供应链企业,主要服务工厂客户。2018年,他们转型做品牌,聪明地选择了DIY人群作为目标市场,提供适合非专业人士使用的电焊设备,随后业务迅速爆发。

这种模式的发展路径是:从DIY人群切入,逐步拓展到专业用户,最终可能重返B端市场。

虽然目前YesWelder尚未明确表示要向B端专业用户拓展,但对于拥有专业供应链的企业来说,这是一条可行的路径——从C端非专业人群到C端专业用户,再到B端专业企业。

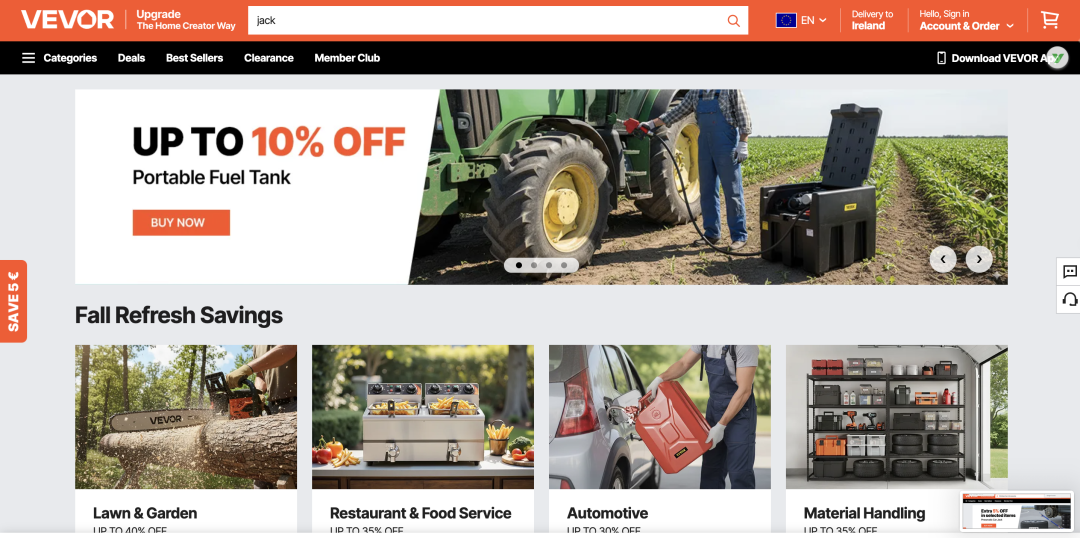

2. 贸易商多场景拓展模式(以VEVOR为例)

VEVOR起步于跨境零售,本质上是一个贸易商,通过在亚马逊上销售产品逐渐发展成为品牌。

他们的发展路径是:从单一场景切入,逐步拓展到多场景,构建完整的产品矩阵。

目前VEVOR已经拓展到21个大类、上千个SKU,覆盖DIY人群的多种需求场景。类似的还有奥吉旗下的Fanttik品牌,也是从单一场景切入,围绕同一用户群在多个场景布局产品矩阵。

▍DIY导向型新兴企业的商业模式创新

1. 用户定位

传统MRO企业:以企业级用户为主,B端为主;

供应链转型模式:从DIY人群切入,逐步拓展到专业用户;

贸易商多场景模式:广泛覆盖C端DIY用户,从单一场景到多场景。

2. 企业起源与核心基因

传统MRO企业:以B2B供应链服务为核心,提供规模化、标准化的MRO物资;

供应链转型模式:以工业级供应链为基础,向C端转型,实现"降维打击";

贸易商多场景模式:以零售为起点,核心竞争力在于用户洞察和多场景选品能力。

3. 产品策略

传统MRO企业:标准化工业级MRO产品;

供应链转型模式:针对特定场景的个性化、轻量级、高性价比产品;

贸易商多场景模式:多SKU场景化产品组合,注重应用性、轻量化和高性价比。

4. 供应链模式

传统MRO企业:自有供应链或与供应链深度合作;

供应链转型模式:拥有自己的供应链;

贸易商多场景模式:初期采用轻资产模式,逐步与多个供应链深度合作。

5. 品牌定位

传统MRO企业:工业级、信任、合规、可靠;

供应链转型模式:生活方式、创意、兴趣、自我表达;

贸易商多场景模式:家庭级DIY解决方案。

6. 用户覆盖

传统MRO企业:覆盖B端用户,C端为辅助,难以满足个人化需求;

供应链转型模式:从C端DIY人群切入,逐步拓展到专业用户;

贸易商多场景模式:广泛覆盖C端DIY用户群体,包括家庭主妇、退休人员、老年人等。

7. 渠道模式

传统MRO企业:以线下渠道为主,线上渠道为辅,B端采购;

供应链转型模式:从跨境零售到线上线下融合;

贸易商多场景模式:同样从跨境零售起步,逐步实现线上线下融合。

8. 盈利模式

传统MRO企业:以供应链服务为盈利模式,稳定服务规模企业客户;

供应链转型模式:通过高性价比产品吸引用户,再通过完善的产品矩阵(如焊丝、焊帽等)提高复购率和利润;

贸易商多场景模式:依靠丰富的产品矩阵,通过规模化降低成本提高利润。

▍如何选择适合的商业模式?

选择哪种模式,取决于企业基因和核心资源:

如果企业拥有强大的生产制造能力、技术积累和产品研发优势,但缺乏直接面对消费者的经验和品牌影响力,供应链企业转型模式更合适。你的核心是将制造优势转化为产品竞争力。

如果企业具备出色的市场洞察力、品牌营销能力和灵活的销售渠道,但对生产制造环节介入不深,多场景拓展模式更易上手。你的核心是精准捕捉市场需求,并通过高效运营快速响应。

正如我们团队之前遇到的一位跨境企业家所说:"深度供应链合作是跨境的标配"。未来,无论选择哪种路径,与供应链的深度合作都将成为必然趋势。

但初期的切入点和发展路径可以根据企业自身情况有所不同。

▍不同的商业模式,如何做到50亿?

1. 供应链转型路径:

OEM/ODM代工 → C端DIY入门级高性价比产品 → 建立品牌影响力 → 拓展到C端专业用户 → 重返B端专业市场 → 与大型零售商合作

2. 贸易商多场景拓展路径:

单一场景切入 → 构建产品矩阵 → 提供一站式解决方案 → 拓展多场景 → 扩展产品线 → 深度整合供应链

值得注意的是,这两种路径并非完全割裂。供应链企业在深耕单一场景后可以拓展到多场景;贸易商在多场景布局后也可以深度整合供应链。关键是结合自身目标和核心能力,设计适合企业的发展战略。

在MRO行业DIY市场这一结构性机会中,中国企业可以通过这两种模式,实现从0到50亿的增长。

接下来,我们将通过YesWelder、VEVOR和Fanttik三个具体案例,深入分析这些商业模式的实际应用。

03.

成功案例深度解析

▍YesWelder:从代工厂到北美DIY领军品牌

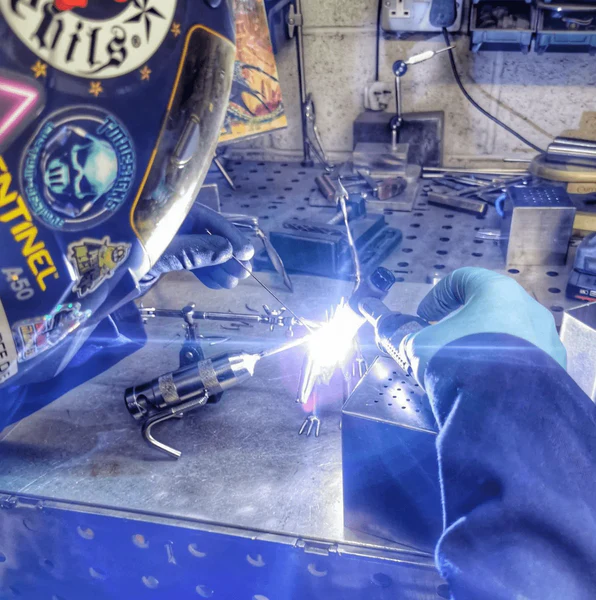

一款定价不足国际大牌五分之一的“傻瓜式焊机”却在北美DIY市场杀出重围,YesWelder用3年时间实现年销售额破亿,用户增长280%,利润率飙升550%!

YesWelder是一家始于2018年的中国企业,作为传统代工厂,YesWelder曾深陷低价竞争和薄利多销的泥潭,利润率不足8%。即使转战亚马逊,也面临价格内卷、用户流失、品牌认知度几乎为零的困境。

1. 困局:代工老厂的“生死突围”

2019年的YesWelder,正深陷传统外贸的泥潭。

作为一家焊机代工厂,它曾为国际大牌生产设备,却始终困在“低价竞争-薄利代工”的循里。转战亚马逊后,新问题接踵而至:同款焊机价格越压越低,用户买完即走,品牌认知度几乎为零。

“我们就像个透明人,用户根本记不住你是谁。”

1) “次抛”用户的复购困境

前期YesWelder的焊机虽然销量稳定,但陷入两大困境:

价格内卷:同类产品低价竞争,利润空间被压缩至不足8%;

用户流失:用户对品牌无忠诚度,复购率低于5%。 更致命的是,YesWelder难以触达精准用户。“我们投广告像撒网捕鱼,最后捞上来的可能都是‘一次性买家’。”

2) 代工模式的“慢性死亡”

作为传统B2B工厂,YesWelder曾长期为欧美品牌代工。但代工模式的弊端逐渐显现:

利润微薄:代工订单毛利率不足10%,且随时可能被东南亚工厂抢单;

技术壁垒低:焊机核心技术多年未突破,同行仿制门槛低;

市场被动:客户需求由品牌方主导,工厂缺乏用户洞察能力。

3)转型独立站的“三座大山”

2019年,YesWelder决心自建独立站。但现实很快泼来冷水:

流量从哪来? 独立站初期日均访问量不足50人,广告投放ROI触底;

用户为何留下? 网站设计简陋,产品页面像“五金店货架”,毫无品牌调性;

如何沉淀数据? 缺乏用户行为追踪工具,无法优化运营策略。

2. 破局:从比拼参数到洞察人性

YesWelder敏锐地发现了被巨头忽视的结构性机会:传统焊机品牌专注于工业级市场,提供昂贵复杂的专业设备,而北美存在大量DIY爱好者、创意工作者和小型工作室,他们需要高性价比、易操作的产品。

YesWelder精准定位三类用户:

DIY爱好者:家庭维修和创作需求; 创意工作者:艺术家、手工达人、金属艺术创作者; 小型工作室:预算有限但需要多功能设备。

3. 差异化产品策略

YesWelder将产品定价降至传统品牌的1/5,同时保持专业品质,推出多款创新产品:

1)自动变光焊接面罩:与纹身师合作设计的潮流头盔,将安全装备变为个性化配饰,占销售额25-30%;

2)单功能入门级焊机:降低入门门槛,建立技术可信度;

3)多功能焊接机:五合一、六合一功能集合,满足多样需求;

4)配件与耗材:提供重复购买机会,增加用户终身价值;

5)便携式焊接装备:满足个人用户的便携需求;

6)智能焊接设备:一键调节参数,降低操作门槛。

4. 从工具供应商到文化符号

YesWelder彻底改变了品牌定位,从"我们卖焊机"转变为"我们提供实现创意的钥匙":

官网改版:撤下冷冰冰的产品参数列表,替换为DIY作品展示;

"Why Weld"专栏:记录39位焊工的真实故事,赋予品牌温度;

多元化焊工形象:展示单亲妈妈、退休工程师、艺术家等多样化群体;

社交媒体营销:在YouTube、Instagram、TikTok等平台发布情感共鸣内容。

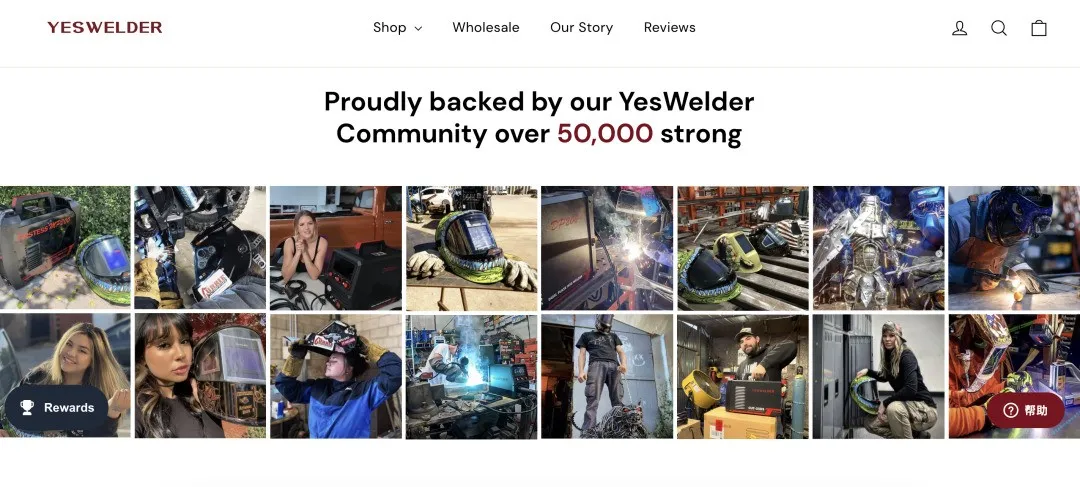

5. 社群建设与用户连接

YesWelder构建了5万多人的焊工社群,通过以下方式建立品牌与用户的情感连接:

1)共享创作故事:如单亲妈妈开工作室养家、退休工程师DIY太阳能房车;

2)行业内部笑点:发布"只有焊工才知道的痛"等内容,增强群体认同感;

3)用户作品展示:鼓励用户分享作品,形成社群裂变。

6. YesWelder的转型成果令人瞩目

2022年GMV突破5亿元,较2021年翻倍增长

亚马逊焊机类目TOP10占据6个位置

利润率从8%飙升至55%

客单价提高到平均452美元

被YouTube头部博主称为"焊机界的特斯拉"

从2018年到2023年,销售额增长6-7倍

7. 重返B端市场

凭借在C端建立的品牌影响力,YesWelder以全新身份重返B端市场:

2024年推出专用批发网站、以专业品牌身份(而非代工厂)对接B端用户和分销商、提供工业级焊接设备,享受高利润率。

▍总结

YesWelder的成功揭示了中国制造出海的战略级跃迁路径:

1. 发现结构性机会:找到巨头忽视的市场空白

2. 重新定义产品:从专业生产工具到个人艺术与维修工具;

3. 经营用户关系:从交易关系到社群共建;

4. 品牌价值升级:产品作为内容载体,品牌作为价值文化符号;

5. 价值链跃迁:不再追求OEM成本效率,而是定义新市场、创建新品牌。

YesWelder的案例证明,中国制造企业不必在巨头定义的游戏规则里内卷,而是可以勇敢定义属于自己的战场,实现从代工到品牌的华丽转身。

以上内容为9月线下活动内容整理,仅选部分可公开内容进行报道,后续内容分享:

VEVOR

全品类“工具杂货铺”的全球化路径(供应链整合);Fanttik:场景化工具的社媒新势力 (多场景覆盖);

等内容仅供线下活动分享。

我们每月定期会举行各类行业研究分享活动,?大家可以关注我们的官方公众号加到我们客服,得到活动一手通知~

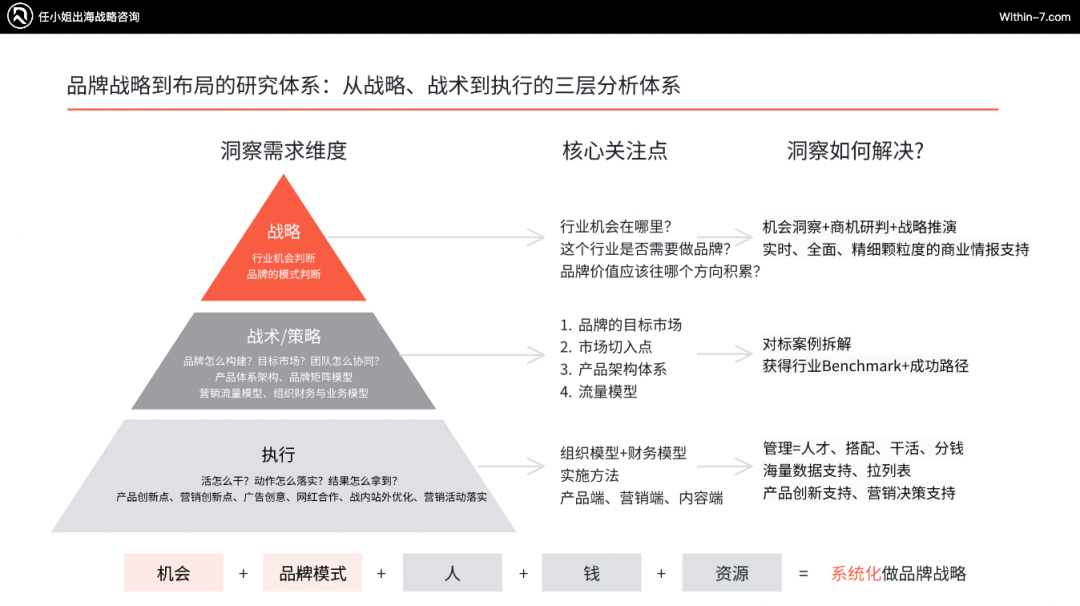

洞察需求维度:趋势机会、能力建设和ROI; 核心关注点:企业发展/业绩增长; 洞察如何解决:机会洞察+商机研判+战略推演;实时、全面、精细颗粒度的商业情报支持。

洞察需求维度:产品体系架构、品牌矩阵模型、营销流量模型、组织财务与业务模型;

核心关注点:成功模式、模式规划与落地;

洞察如何解决:大量对标案例拆解,获得行业Benchmark+成功路径。

洞察需求维度:产品创新点、营销创新点、广告创意、网红合作、战内站外优化、营销活动落实;

核心关注点:创意、点子、方向的实施方法;

洞察如何解决:海量数据抓取+研究分析,制定详细执行清单。

将战略层面问题降级到战术层面分析; 跳过战略直接分析战术; 混淆不同层级的分析方法。

▼

点击图片了解:我们是谁?

文章为作者独立观点,不代表DLZ123立场。如有侵权,请联系我们。( 版权为作者所有,如需转载,请联系作者 )

网站运营至今,离不开小伙伴们的支持。 为了给小伙伴们提供一个互相交流的平台和资源的对接,特地开通了独立站交流群。

群里有不少运营大神,不时会分享一些运营技巧,更有一些资源收藏爱好者不时分享一些优质的学习资料。

现在可以扫码进群,备注【加群】。 ( 群完全免费,不广告不卖课!)

发表评论 取消回复