在很多人眼里,体香膏(Deodorant)是一个已经被做烂的死海品类。

超市里 5–10 美金一支,巨头(Old Spice/Dove)垄断,用户粘性极低,毫无想象力。

但洛杉矶品牌Salt & Stone却用实打实的数据狠狠打脸了这种认知:

营收暴涨:2025 年营收突破1.4 亿美元,且连续多年保持三位数增长。

极为罕见的健康度:在 DTC 品牌普遍烧钱的今天,它从第一天起就保持盈利。

-

全渠道通吃:打破了“亚马逊做销量、官网做调性”的魔咒,同时拿下 Amazon、DTC独立站 和 Sephora。

这不仅仅是一个“好产品”的经典案例,而是一套教科书级别的“存量市场撕裂战术”。

结合最新的品牌数据报告,我深度拆解了 Salt & Stone 的品牌从零到一过程,如果你正在从事品牌出海,或者已经在运营推广品牌独立站,那么不要错过这篇干货:

万字全文章节概览:

一:品牌成立和发展历程关键动作

二:市场定位与目标受众分析

四:渠道战略与分销网络

五:营销传播战略

六:环保价值的树立及中国卖家的借鉴点

七:如何低成本起步与增长分析

八:竞争环境与市场趋势

九:品牌战略成功要素解析

一:品牌成立和发展历程

1.1 创始人背景:从雪山到实验室

Salt & Stone 的故事创始人 Nima Jalali 作为一名前职业滑雪运动员,在康复期间,深入研究了整体健康和饮食对身体的影响。

他发现,尽管他在饮食上极其讲究天然与有机,但在身体护理产品的选择上却面临困境:市场上的天然产品要么包装简陋、使用感差,要么气味令人难以接受;而主流化学产品虽然有效,但成分令人生疑。

这种"未被满足的需求"促使他萌生了创立一个既天然有效,又具备高端审美和迷人香气的品牌的想法。

1.2 品牌命名哲学

品牌名称 "Salt & Stone" 精准地概括了品牌的DNA:

Salt(盐): 代表海洋。象征着品牌的活性成分来源(如海藻、螺旋藻)以及冲浪文化对品牌美学的渗透。

Stone(石): 代表山脉。致敬创始人的滑雪背景,象征着坚韧、自然与大地的力量。

这一命名不仅与其主要成分(海洋提取物和矿物质)相呼应,更构建了一种连接自然元素与活跃生活方式的情感纽带。

1.3 关键发展里程碑

第一阶段:2017年:切入极细分市场(验证期)

-

切入点: 品牌最初并没有卖体香膏,而是首发了针对“户外运动人群的防晒霜”

。

-

逻辑: 创始人是职业滑雪运动员,这是他最熟悉的圈子和痛点(市面上的天然防晒霜不好用)

借鉴意义: 启动时,不要试图把货卖给所有人。找一个你最懂的、或者竞争没那么激烈的极细分人群(比如这里的“硬核户外运动者”),先活下来。

第二阶段:2018年:找到“现金牛”爆款(转折点)

-

关键动作: 推出天然无铝体香膏

。

-

为什么重要? 防晒霜是季节性产品,复购低;而体香膏是日用品,高频复购。这款产品迅速成为了品牌的“流量入口”,目前贡献了 40% 的销售额

。 -

借鉴意义: 许多卖家死在只有“季节性爆款”。必须尽快找到一个能够承载高频复购的 SKU(如体香膏、洗护、耗材),用它来产生持续的现金流。

第三阶段:2021年:品牌重塑与扩张(爆发期)

-

关键动作: 品牌重塑。

从单纯的“户外运动护肤”转向更广泛的“生活方式与香氛身体护理”

。

-

结果: 这一转型让它走出了“运动员小圈子”,开始吸引大众千禧一代,随后才有了进驻 Sephora 和亚马逊登顶的故事

。

二:市场定位与目标受众分析

2.1 市场定位:可负担的奢华

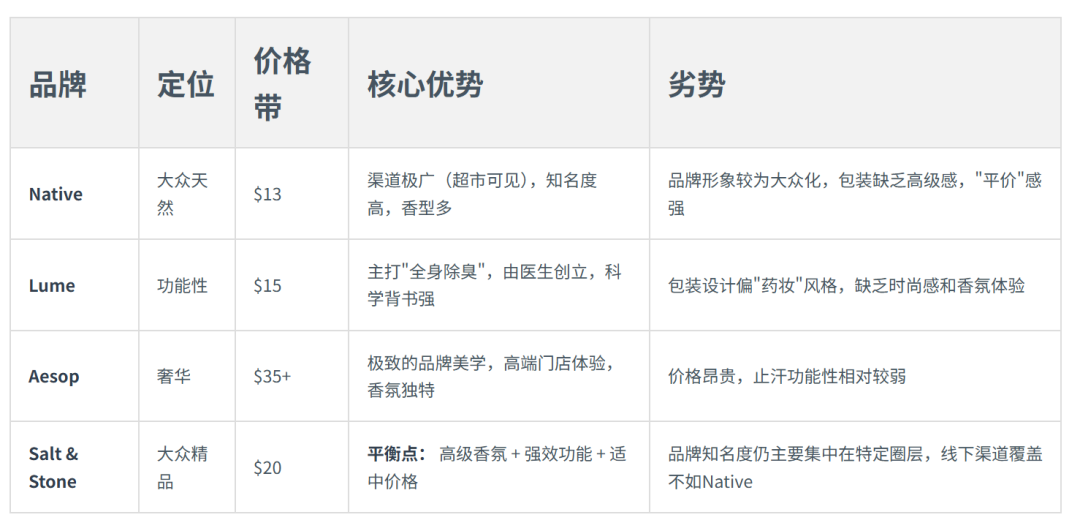

Salt & Stone 的成功很大程度上归功于其精准的"Masstige"(大众精品)定位策略。

在定价上,它巧妙地占据了大众市场与奢侈品牌之间的空白地带:

大众市场(Drugstore): Dove, Old Spice, Secret 等,价格通常在 $5 - $10。

Salt & Stone: 体香膏 $20,沐浴露 $36。

奢侈品牌: Aesop, Le Labo,体香膏价格通常在 $35+,沐浴露 $50+。

对于消费者而言,20美元买一支体香膏虽然比超市货贵,但相比于Le Labo的高昂价格,它是一个"咬咬牙就能拥有"的奢侈体验。

这种定价策略让品牌既保持了高端调性,又具备了通过Sephora和Amazon通过高频复购实现规模化的能力。

2.2 目标客群画像:有意识的千禧一代

品牌的核心受众集中在25-40岁的千禧一代,这群消费者具有以下显著特征:

健康意识强: 关注成分表,排斥铝盐、防腐剂等潜在有害成分,倾向于选择"Clean Beauty"。

审美驱动: 重视产品的视觉呈现,希望放在浴室洗手台上的产品能彰显品味,适合在社交媒体上展示。

追求生活品质: 愿意为更好的感官体验(如高级香氛)支付溢价。

活跃生活方式: 许多用户是瑜伽、普拉提、冲浪或健身爱好者,需要真正能防汗除臭的高效产品。

2.3 中性化(Unisex)战略

不同于传统个护品牌将产品严格划分为"男士"(通常是强烈古龙水味、深色包装)和"女士"(花果香、柔美包装),Salt & Stone 采取了彻底的中性化战略。

从包装的极简设计到香型的调配(如檀香、香根草、佛手柑),都旨在吸引所有性别。

这种策略不仅扩大了潜在市场规模,也极其符合当代年轻消费者对性别流动性的认知。

竞争定位矩阵分析:

Salt & Stone 位于"天然成分"与"高级香氛"的交叉点

同时兼顾了"高美学价值"与"相对可负担性"

它比 Native 更精致高端,比 Aesop 更亲民且具功能性导向

三:产品战略与创新

3.1 产品组合战略

Salt & Stone 的产品线高度聚焦,遵循"少即是多"的原则。

目前的销售结构显示了其极其健康的产品组合:

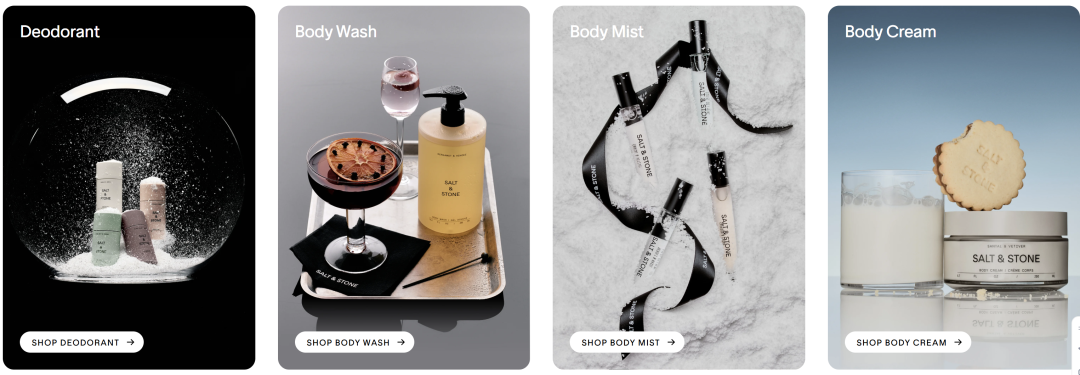

体香膏: 核心英雄产品,贡献约 40% 的销售额。这是品牌的流量入口,也是建立用户信任的第一步。

沐浴露: 贡献约 20% 销售额。作为体香膏的自然延伸,增加了客单价。

身体喷雾: 贡献约 20% 销售额。这是品牌向"香水化"转型的关键产品,满足了用户对随身香氛的需求。

其他: 包括润肤乳、护手霜及传统的防晒产品。

PS:用一个“低教育成本、强复购”的产品当引爆点

Salt & Stone 的关键决策:把“天然无铝体香膏”做成核心英雄产品

为什么是体香膏?因为它同时满足了 4 个条件:

使用频率高(每天用)

用户反馈非常直接(好不好用立刻知道)

价格可接受($20,心理压力不大)

极容易形成复购(用完就得买)

这一步非常重要:Salt & Stone 不是靠“品牌故事”起飞的,而是靠一个单品,跑出了真实复购。

当体香膏跑通之后,它才开始做:沐浴露,Body Mist,把香味做成体系

这里有一个非常关键的反直觉点:

不是先做“高客单”,而是先做“高复购、低决策成本”的产品。

很多中国品牌的问题是:

一上来就 $150+

需要大量教育

投放极度依赖广告

而 Salt & Stone 是:

用一个 “用户愿意反复买”的产品

把 CAC 摊薄

再慢慢拉高 AOV

这一步,极其适合中小卖家学习。

3.2 功能性香氛

品牌提出了"功能性香氛"的概念,这是其产品战略的核心差异化点。

它意味着产品不仅要解决生理问题(如出汗、异味、干燥),还要通过复杂的香氛调配提供心理上的愉悦和情绪价值。

明星香型分析:

-

Santal & Vetiver(檀香与香根草): 品牌的绝对爆款

这是一款温暖、木质、奶油感的香气。在社交媒体上,消费者帮它完成了“高级定位”-- Le Labo Santal 33 的完美平替。注意一个重点:这是用户自己说的,不是品牌自己喊的。

Bergamot & Hinoki(佛手柑与桧木): 清新、充满活力的柑橘木质调。这款香型更适合早晨或运动后使用,给人以阳光和洁净的感觉。

-

Black Rose & Oud(黑玫瑰与乌木): 更加深沉、神秘的花香调,吸引了偏好浓郁香氛的用户。

3.3 成分科学与配方创新

Salt & Stone 的配方逻辑是"海洋活性成分 + 现代护肤科学":

海洋复合物: 广泛使用海藻、螺旋藻和海带提取物。这些成分富含抗氧化剂,有助于舒缓和保护皮肤,这也是品牌名称中"Salt"的由来。

益生菌技术: 在体香膏中添加益生菌,原理不是堵塞毛孔(如传统止汗剂),而是通过改变腋下菌群环境来中和导致异味的细菌。

透明质酸: 将面部护肤成分引入身体护理,提供深层保湿。

-

无铝承诺: 针对消费者对铝盐可能致癌或导致阿尔茨海默症的担忧,提供安全替代方案,并承诺48小时的长效防护。

3.4 包装设计策略

设计是 Salt & Stone 的另一大护城河

品牌采用了极致的极简主义美学:

色调: 采用低饱和度的莫兰迪色系(米白、鼠尾草绿、深灰),能够无缝融入任何现代家居风格。

触感: 包装表面通常采用哑光磨砂处理,手感高级。

材质: 大量使用升级回收的海洋塑料,将环保理念具象化。

这种设计使得产品本身就具备了极强的社交传播属性,用户愿意将其作为"浴室艺术品"拍照分享到 Instagram 或 Pinterest。

四:渠道战略与分销网络

4.1 独特的"全渠道"布局

在美妆行业,通常存在一条鄙视链:高端品牌专注 Sephora/百货,大众品牌专注 Amazon/超市。

极少有品牌能同时在这两个截然不同的渠道取得成功。

Salt & Stone 打破了这一常规,实施了DTC + Amazon + 高端零售的三足鼎立战略。

4.2 Amazon:打破规则的增长引擎

对于大多数注重调性的品牌来说,Amazon 被认为是"品牌稀释"的渠道。但创始人 Nima Jalali 认为,既然消费者已经在那里购物,品牌就应该出现在那里。

业绩表现: Salt & Stone 是 Amazon 上最畅销的高端体香膏品牌。在 Prime Day 期间,其沐浴露甚至登顶品类第一。

差异化竞争: 在 Amazon 的畅销榜单前20名中,绝大多数是价格低廉的大众品牌($5-$10)。Salt & Stone 以 $20+ 的价格杀入,通过卓越的视觉Listing和高评分,成功收割了寻找更高品质产品的流量。

4.3 高端零售:品牌背书与体验

2023年进驻 Sephora 是品牌的里程碑。

有趣的是,是 Sephora 主动联系了 Salt & Stone,因为他们在社交媒体上看到了品牌的热度。Sephora 渠道不仅贡献了销量,更为品牌贴上了"美妆权威认证"的标签。

Erewhon: 在洛杉矶著名的"天价超市" Erewhon,Salt & Stone 是最畅销的身体护理品牌。这一渠道精准覆盖了高净值、注重健康的精英人群,极大地提升了品牌的"酷"因子。

国际扩张: 品牌已进入英国高端美妆集合店 Space NK,以此作为进军欧洲市场的桥头堡。

4.4 DTC(直接面向消费者)

DTC独立站官网渠道仍然是品牌利润率最高、数据掌控力最强的阵地。

数据显示,截止2025年10月的六个月内,品牌 DTC 销售额增长了 50%,这一增速远超 Aesop 等成熟竞品。

五:营销传播战略

5.1 TikTok:病毒式传播的策源地

Salt & Stone 的爆发与 TikTok 的崛起同步。

品牌并未单纯依赖官方硬广,而是利用了 UGC(用户生成内容)的力量。

数据显示,61% 的 TikTok 用户在该平台发现新品牌。

Salt & Stone 的产品因其高颜值和强功效,成为了#ShowerRoutine、#SmellGood 等热门话题的常客。

"Le Labo 平替"叙事: 这一标签是消费者自发赋予并广泛传播的。

这种叙事极具杀伤力:它锚定了一个高价奢侈品,然后告诉用户可以用五分之一的价格获得相似体验。这不仅降低了尝试门槛,还满足了用户的"精明消费"心理。

但要注意:TikTok只是作为“放大器”,而不是起点

TikTok 只是把Salt & Stone已经存在的产品优势放大了:

Shower Routine

Smell Good

Lifestyle

品牌不是“因为 TikTok 才成功”,而是“成功后 TikTok 帮它扩散”。

这一阶段,中国跨境电商最容易犯的错

❌ 把 Salt & Stone 学成:

先拍很多视频

先砸达人

先讲生活方式

但 Salt & Stone 的顺序是:

产品 → 真实用户喜欢 → 自然内容 → 广告放大

中小跨境品牌可直接套用的5条原则,我帮你提炼成清单:

① 起步阶段:只允许一个“极小但真实”的人群--不要泛人群,不要大市场。

② 第一个产品:优先选“高频 + 可复购”--而不是“看起来很高端”。

③ 定价:让用户“咬咬牙能试”--不是一次性决策型产品。

④ 内容不是投出来的,是“产品逼出来的”--如果产品不好拍、不好讲,投再多也很累。

⑤ 扩张之前,先确认“用户会不会自己回来”--这是 Salt & Stone 和 90% DTC 品牌的分水岭。

5.2 影响者与名人营销

品牌构建了一个金字塔式的影响者矩阵:

头部名人: 如超模 Irina Shayk 和演员 Emma Roberts 的自然推荐,为品牌带来了巨大的可信度和曝光。

专业运动员: 保持品牌的运动基因。如与高尔夫球手 Charley Hull、NBA球员 Jerami Grant 的合作,强化了产品"在极端运动条件下依然有效"的功能性心智。

生活方式博主: 大量中腰部博主(KOC)产出精致的开箱和使用视频,营造出一种"精致生活标配"的氛围。

当然,这个矩阵并非在2017年品牌创立第一天就完全成型,而是随着品牌战略的转型逐步迭代出来的。它经历了一个“从圈层到大众”的演变过程:

1. 起步期(2017-2019):根本谈不上“影响者矩阵”

最早的根基: 品牌一开始并没有现在的时尚感,而是定位为“针对户外运动人群的防晒霜”

那时品牌只干三件事:

创始人自己的运动圈层

非常有限的小众用户

产品在“高强度运动 + 天然有效”这个点上是否真的成立

没有系统的 KOL 投放,更没有名人规划。

2. 真正的起点:产品在小圈层“自然被用”之后(约 2019–2020)

Salt & Stone 的影响者路径是典型的 “先渗透圈层,再被看见”:

第一批真实使用者是谁?

滑雪 / 冲浪 / 瑜伽 / 高尔夫 等 偏中产、高审美、重体验的运动人群

洛杉矶本地 健身房、瑜伽馆、冲浪文化圈

这些人有几个共同点:

不缺钱,但讨厌廉价感

对“好不好用”极其敏感

日常社交、Instagram 曝光度高

他们不是 KOL,但他们是“被关注的人”。

3. 如何让 Irina Shayk 这种级别的名人“自发推荐”?

超模 Irina Shayk 和演员 Emma Roberts 的推荐属于 "Organic Mention"(自然推荐)

要达到这种程度,有3个核心条件,对于我们国内中小跨境卖家极具参考价值:

A. 产品必须具备“社交货币”属性(它是道具,不是日用品)

视觉门槛: 名人也是人,也爱晒,但她们只能晒“符合她们审美身份”的东西。

-

Salt & Stone 的做法: 它的包装设计被报告称为“浴室艺术品”

。极简的莫兰迪色系和磨砂质感 ,让它放在任何豪宅的洗手台上都不违和。 -

核心逻辑: 只有当你的产品长得像一件装饰品时,名人才愿意把它作为“生活方式”的一部分展示出来。如果包装像廉价超市货,好莱坞明星绝不会自发举着它拍照。

B. “圈层认证”带来的安全感(它很酷,不掉价)

-

信任背书: 名人不需要钱,但需要“酷”。

-

Salt & Stone 的做法: 品牌打入了洛杉矶著名的“天价超市” Erewhon,并推出了联名果昔

。

-

核心逻辑: Erewhon 是好莱坞名流的打卡圣地。当一个产品出现在 Erewhon 的货架上,或者与 Cherry LA 这种潮牌联名

,就等于获得了一个隐形的“高阶级认证”。名人使用它,代表自己懂行、懂生活,而不是在用便宜货。

Salt & Stone 并没有一开始就砸钱买通所有层级。

它是先用运动员背景把“好用”这个地基打牢,然后通过2021年的视觉重塑把“好看”拉满,最终因为长得太高级、混的圈子太酷(Erewhon),才吸引了 Irina Shayk 这样的顶流自发使用。

5.3 跨界联名:打破圈层

Salt & Stone 擅长通过联名制造话题,其合作对象往往具有极强的社群属性:

Cherry LA: 与这家美式复古潮牌的合作,强化了品牌的加州酷盖(California Cool)形象。

Erewhon Smoothie: 推出联名果昔,将"护肤"与"内服"概念结合,精准触达健康饮食人群。

Aritzia: 与这一备受年轻女性喜爱的时尚品牌合作,直接触达核心目标客群。

六:环保价值的树立及中国卖家的借鉴点

对于目标客群千禧一代而言,可持续性不是加分项,而是必选项。

Salt & Stone 将其融入了商业模式的底层。

6.1 包装创新:海洋塑料再生

品牌标志性的管状体香膏和瓶身,大量使用了消费后再生塑料和海洋回收塑料。这不仅减少了原生塑料的使用,还通过清洁海洋的叙事与品牌名中的"Salt"形成了完美的逻辑闭环。

6.2 制造与配方伦理

清洁能源制造: 品牌宣称其生产过程使用太阳能和水力发电等可再生能源,以降低碳足迹。

Leaping Bunny 认证: 获得国际公认的零残忍(Cruelty-Free)认证,承诺产品开发全过程无动物测试。

成分透明度: 坚持"Clean Beauty"标准,严格排除硫酸盐、硅油、对羟基苯甲酸酯等争议成分,并尽可能使用有机种植的植物原料。

中国DTC出海:如何“功利”地借鉴环保价值?

1. 环保不是“做慈善”,而是“入场券”

误区: 很多品牌或者Amazon卖家会大吹特吹“我用了环保袋”,试图以此溢价。

-

现实: 在欧美高端市场,环保是及格线。

如果你没有零残忍认证或 清洁配方,你连进入 Sephora 或被网红推荐的资格都没有。

借鉴: 先别想着用环保溢价,先用环保防雷。确保你的产品没有明显违背欧美主流价值观的硬伤(如动物测试、过度塑料包装)。

2. 把环保做成“看得见”的设计

这是 Salt & Stone 最鸡贼、也最值得学习的一点。

传统的环保: 把瓶子做得皱皱巴巴,甚至有点丑,强调用了再生纸。

Salt & Stone 的环保: 用海洋回收塑料,但做成了极简的磨砂质感 。

-

借鉴:

消费者其实很肤浅,他们想要“环保的道德优越感”,但不想要“廉价的使用感”。

如果你用环保材料,请务必把它设计得比普通材料更高级。比如,把再生塑料做成高级灰、莫兰迪色,把“废物利用”包装成“工业美学”。

3. 环保是为了“讲故事”

Salt & Stone 没有干巴巴地列数据说“我们减少了多少碳排放”,而是讲了一个逻辑闭环:"我们叫 Salt & Stone,我们关心海洋,所以我们把海里的垃圾捞出来做成了你手中的瓶子。"

-

借鉴:

不要只在详情页最下面放一个回收标志。要找到环保与你品牌的原生联系,比如:如果你卖户外露营灯,你的环保故事可以是“不含重金属电池,保护脚下的草地”;如果你卖瑜伽服,故事可以是“使用回收渔网纤维,保护海洋”。

让消费者觉得:买你的产品 = 做了一件好事。 这种情绪价值,才是环保能带来的真正溢价。

在欧美市场,环保本身很难让你多赚 10 块钱,但如果你不做环保,你可能连上牌桌的机会都没有。

Salt & Stone 的高明之处在于,它没有把环保当成沉重的成本包袱,而是把它变成了一个“审美标签”和“故事素材”。

对于中国品牌出海,最高级的环保,不是苦哈哈地做公益,而是把它设计成一种令人向往的生活方式。

七:低成本起步与增长分析

"We’ve been profitable since day one." —— Nima Jalali, Founder & CEO

7.1 强劲的营收增长

Salt & Stone 展现出了令人瞩目的财务健康度。

2025年品牌营收突破 1.4亿美元。更令人印象深刻的是,品牌自成立第一天起就保持盈利,这在依靠烧钱换增长的新消费品牌(DTC)中极为罕见。

销售速度: 品牌数据显示,目前平均每 7秒 就能售出一件产品。

增长率: 连续多年保持三位数的同比增长。

Salt & Stone 的“第一天盈利”并非神话,而是一个典型的自力更生样本。

多数跨境DTC品牌的问题是:

❌ 一上来就追求“品牌感”

❌ 高客单、低复购

❌ 单件毛利被广告吃光

❌ 团队和费用先行

❌ 用融资掩盖单位模型问题

而Salt & Stone 刚好反着来。它从一开始就不是“重资产路线”,不自建工厂,不做大规模设备投入,使用 美国成熟个护 OEM 体系,把最大的固定成本,转化为可控的变动成本。

-

不囤杂货: 起步先从户外防晒霜做起,库存风险极低:

-

定高价: 用 5-10 倍的倍率定价,留足利润安全垫。

一支体香膏的料体+包材成本可能仅在 $2-$4 之间。 当 Salt & Stone 卖到 $20 时,它拥有 80% 甚至更高的毛利空间。

-

不养闲人: 长期维持极简团队,直到融资后才扩张。

创始人本人 = 产品经理 + 品牌负责人 + 市场

非核心职能外包(设计、包装、法务、生产对接)

非全职团队,极小规模启动

不是 20 人团队起步,而是 2–3 人能跑的结构。

-

不烧广告: 靠创始人圈层人脉和产品颜值蹭免费流量。

利用人脉: 创始人是职业滑雪选手,他的朋友是高尔夫球手、NBA球员

。让这些朋友用产品、发个帖,可能只需要送几箱货,而不需要支付昂贵的代言费。 内容杠杆:依靠独特的设计美学,让用户在 Instagram/TikTok 上自发生成内容(UGC) ,这种流量是免费的。

对于中国卖家的启示:如果您的资金有限,千万不要学那些融资型公司“高举高打”。学 Salt & Stone:起步阶段就死磕一个高毛利单品,把视觉做贵,把团队做小,先活下来,再谈增长。

7.2 资本运作

2024年,Salt & Stone 宣布获得私募股权公司 Humble Growth 的投资。Humble Growth 由消费品行业的资深人士创立(包括 RXBAR 和 Harmless Harvest 的创始人),专注于投资高增长的消费品牌。

此次融资的战略意义在于:

资金支持: 用于扩充团队、深化库存管理和全球扩张。

资源网络: Humble Growth 带来的不仅是钱,更是零售渠道拓展和供应链优化的行业资源。

并购预期: 尽管创始人表示目前专注于品牌建设,但市场普遍认为,与知名并购银行家 Vennette Ho 的合作以及私募的介入,预示着品牌在未来3-5年内极有可能成为欧莱雅、联合利华或雅诗兰黛等巨头的收购目标。

八:竞争环境与市场趋势

8.1 市场概况

全球天然体香膏市场正处于爆发期。

数据显示,2025年该市场规模约为1.59亿美元,并预计以 14.86% 的年复合增长率(CAGR)在未来十年持续增长。

驱动这一增长的核心动力是消费者对铝盐安全性的担忧以及对"清洁成分"的普遍追求。

8.2 主要竞争对手分析

九:品牌战略成功要素解析

Salt & Stone 的崛起并非偶然,而是其独创的"三位一体"成功模型的胜利:

9.1 设计驱动

在 Salt & Stone 之前,天然体香膏大多长得像"药品"或"廉价日用品"

Salt & Stone 将护肤品级别的包装设计引入身体护理品类,使得这只体香膏不仅仅是除臭工具,更是一种身份标签。

用户购买它,部分原因是为了拥有它的"好看"。

9.2 香气为王

品牌抓住了"香水效应"。

随着 Z 世代和千禧一代对昂贵香水的消费变得谨慎,他们开始寻找替代品。

Salt & Stone 的身体护理产品提供了接近高定香水的嗅觉体验,但价格仅为香水的十分之一。这种"以香氛驱动复购"的策略极大地提高了用户粘性。

9.3 功效保证

只有好看和好闻是不够的,尤其是对于体香膏这种功能性极强的产品。Nima Jalali 的运动员背景为产品的功效性提供了天然背书:"如果它能撑过职业滑雪运动员的一天,那也能撑过你的通勤和健身房"。

这种对"48小时长效防护"的强调,解决了天然体香膏"不管用"的市场痛点。

结论

红海没有死路,只有“陈旧”的做品逻辑

Salt & Stone 的故事并不是一个关于“天才创意”的传说,而是一场教科书级别的“存量市场重做”。

它证明了在看似被巨头垄断、毫无想象力的红海品类(体香膏)中,依然存在着亿级美金的蓝海机会。

它没有试图去发明一个新的品类,而是通过审美的升级、香氛的降维打击以及精准的中间价格定位,把一个“功能性日用品”重做成了一个“承载情绪与身份的社交货币”。

回顾 Salt & Stone 从 0 到 1.4 亿美元的历程,它给我们跨境品牌留下了三个最深刻的底层思维:

1. 从“流量思维”转向“产品资产思维”

很多卖家习惯先算 ROI,再找产品。

而 Salt & Stone 甚至在没有 TikTok 的时候就已经确立了“高颜值+强功效”的产品基调。

启示: 流量是流动的,只有具备“让用户愿意主动晒图”和“用完必须复购”属性的产品,才是能沉淀下来的品牌资产。

2. 从“单一渠道依赖”转向“品牌溢价能力”

它打破了“亚马逊只能卖货,独立站才能做品牌”的二元对立。

事实证明,只要品牌力(视觉、定价、口碑)足够硬,Amazon 就是最好的收割场,Sephora 就是最好的背书板。

启示: 不要畏惧渠道,要畏惧自己没有溢价能力。当你能把 $2 的成本卖出 $20 的价格时,渠道只会放大你的利润,而不是稀释你的调性。

3. 从“烧钱换规模”转向“健康的单位模型”

"Day One Profitable"(首日盈利)是 Salt & Stone 最性感的标签。

它没有陷入 DTC 常见的融资烧钱陷阱,而是通过极克制的 SKU、极简的团队和极高的单品毛利,先活下来,再红起来。

启示: 在资本寒冬下,利润是唯一的安全感。不要为了虚荣的 GMV 牺牲现金流。

最后,留给所有出海人的 3 个自测题:

① 定价卡位: 你是在和 Temu 卷地板价,还是找到了一个让用户觉得“比超市货好,但咬咬牙能买得起”的Masstige(大众精品)空位?

② 情绪复购: 除了“能用”,你的产品能提供什么情绪价值?是像香水一样的高级味道?还是像艺术品一样的视觉愉悦?

③ 视觉杠杆: 你的产品本身就是最好的广告素材吗?如果用户买了你的产品却不愿意发朋友圈,你的流量成本注定会比别人高一倍。

做品牌,不是比谁跑得快,而是比谁活得久。

Salt & Stone 用 8 年时间证明:慢即是快。

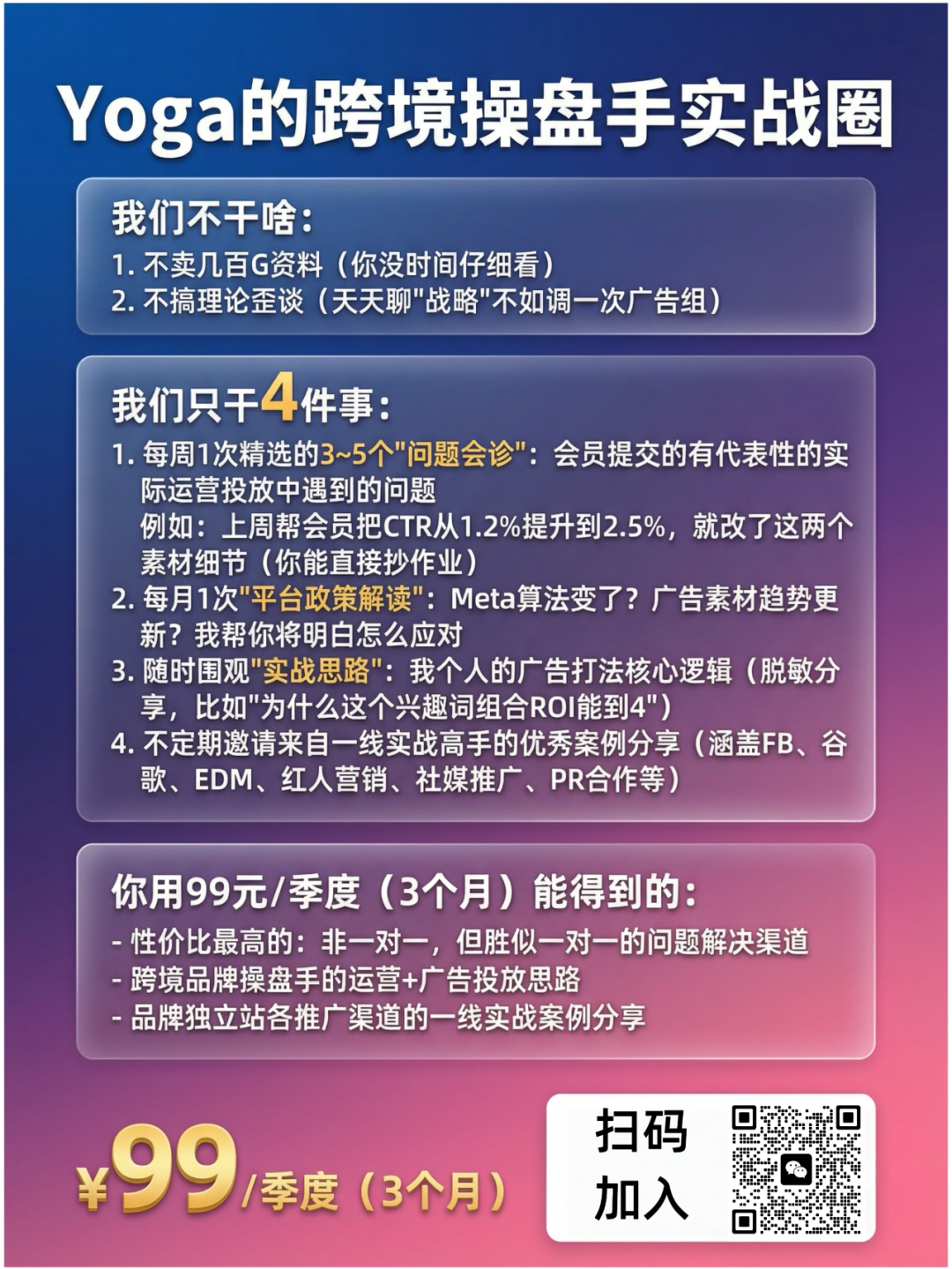

想深入学习中高阶的FB广告实战课程,迭代为品牌操盘手?

欢迎观看视频介绍:

知识付费链接如下:

文章为作者独立观点,不代表DLZ123立场。如有侵权,请联系我们。( 版权为作者所有,如需转载,请联系作者 )

网站运营至今,离不开小伙伴们的支持。 为了给小伙伴们提供一个互相交流的平台和资源的对接,特地开通了独立站交流群。

群里有不少运营大神,不时会分享一些运营技巧,更有一些资源收藏爱好者不时分享一些优质的学习资料。

现在可以扫码进群,备注【加群】。 ( 群完全免费,不广告不卖课!)

发表评论 取消回复